![]()

Quanti soldi servono oggi per poter andare in Pensione, e vivere più serenamente?

Quandi Soldi servono per andare in Pensione?

Tutti noi vorremmo poter andare in pensione un giorno, ma quanti soldi servono per poterselo “permettere” e vivere serenamente?

Uno studio condotto da una nota società italiana che si occupa di previdenza evidenzia come oltre la metà degli intervistati abbia affermato di non sapere di quanti soldi avranno bisogno per andare in pensione, e la maggior parte di loro non dispone di un piano finanziario mirato in tal senso. Il rischio quindi è di arrivare alla pensione impreparati. Se non ci prefiggiamo un obiettivo definito, in questo caso di tipo pensionistico, è difficile poter elaborare un piano mirato al suo conseguimento. Si finisce così per rimandarne la partenza e l’effettiva attuazione.

Eppure, le evidenze ci dimostrano che pianificare in chiave pensionistica, soprattutto per i più giovani, sia importante, e dovrebbe assumere la priorità nel nostro percorso d’investimento, e di conseguenza un impegno attivo. Capire intanto di avere un bisogno, ovvero una carenza da calmare, come gap futuro in termini di ricchezza, ci permette di preparare un piano mirato al suo soddisfacimento, e di arrivare al nostro obiettivo più facilmente e consapevolemente.

Punti chiave:

L’importo di cui ognuno di noi necessiterà per la propria pensione è unico e personale, e dipende da diversi fattori e variabili.

Pensiamo quindi a quale potrebbe essere la nostra pensione ideale, e quali obiettivi, e relative spese, vogliamo porci una voltà smessa l’attività lavorativa. E’ un primo passo importante.

Da lì, concentriamoci sulla costruzione di un piano che ci porti dove vogliamo essere in futuro, nel modo più efficiente possibile.

Se chiedessimo a un gruppo di persone di quanto avrebbero bisogno per andare in pensione, probabilmente otterremmo una cifra generica, che non rappresenta l’ammontare effettivo di cui necessitano, ma solo ipotesi. Quando una risposta è vaga e non realmente rappresentativa della nostra situazione, è difficile dargli la giusta importanza. Per comprendere meglio la nostra condizione pensionistica, cominciamo a ragionare su alcune nozioni di base.

Proviamo a fare un breve sondaggio fra le nostre conoscenze, chiedendo loro quanto tempo e risorse stiano dedicando alla loro pensione. Probabilmente le risposte tenderanno ad evidenziare un maggior tempo e impegno dedicato alla programmazione di una vacanza o all’acquisto di un’auto, piuttosto che alla pianificazione pensionistica. Questa statistica non è troppo sorprendente, anche se la pensione assume l’importanza di una vacanza di 1.500 settimane circa. Ciò che stupisce è il completo disimpegno, e la mancanza della volontà di dedicare un po’ di tempo per assicurarsi un futuro dignitoso. Si finisce quindi per adottare spesso un approccio basato sulla speranza e sulla preghiera. Purtroppo, così facendo si finisce per rendersi conto, ormai troppo tardi, che con un po’ più di iniziativa le cose sarebbero potute andare decisamente meglio per noi.

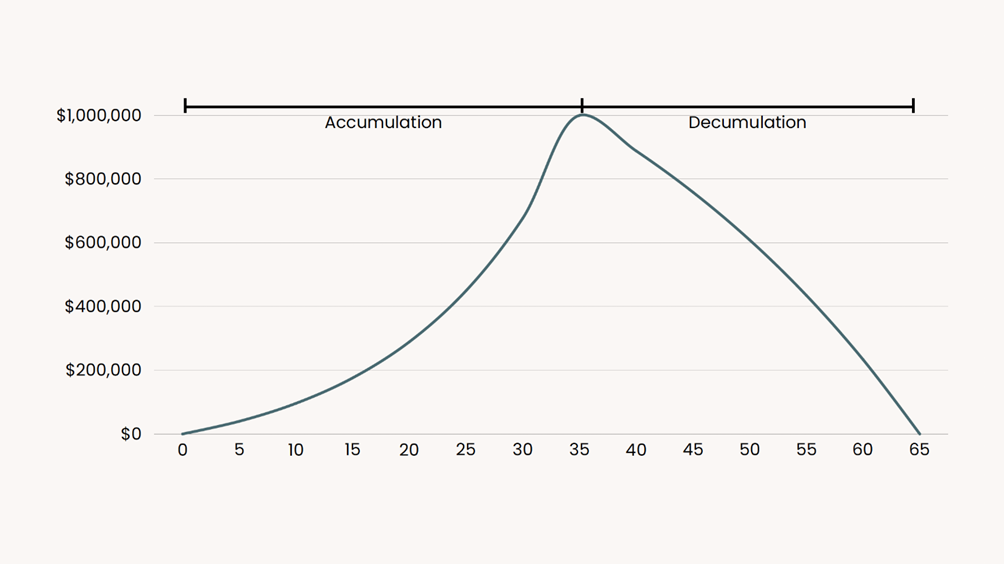

La pianificazione pensionistica è essenzialmente un processo articolato in due fasi: accumulo di patrimonio e decumulo di patrimonio. Il modo in cui viene investito il nostro denaro avrà un impatto su entrambi gli aspetti: come crescerà nella fase di accumulo, e quanto quindi durerà in fase di decumulo.

L’accumulo avviene tendenzialmente nel corso dell’attività lavorativa, che ci permette di guadagnare denaro. L’ammontare accumulato di cui disporremo, al raggiungimento della pensione, sarà quindi in funzione del nostro contributo, del tasso di rendimento maturato e della durata del percorso d’investimento. Banalmente, più contribuiamo, più interessi potremo maturare, e più lunga sarà la durata dell’investimento, e sempre più interessi, oltre che capitale, potremo tendenzialmente accumulare.

Il decumulo avrà luogo invece quando cominceremo ad attingere al denaro messo da parte, per farvi affidamento come fonte di reddito integrativo. La durata del capitale dipenderà quindi dal tasso di prelievo, dalla frequenza dei prelievi stessi, e dall’ammontare che abbiamo accumulato nel corso del tempo.

Dal lato dell’accumulazione, vediamo una curva di crescita esponenziale, dettata dall’effetto compounding (capitalizzazione composta). Lato decumulo invece notiamo come la retta non sia lineare, ma leggermente curva. Questo è a causa sempre dell’effetto mercato maturato sul capitale residuo, dal quale ci aspettiamo mediamente un ulteriore contributo. Importi e tempistiche potrebbero cambiare, ma seguendo più o meno questa tendenza.

Quali entrate contribuiscono a formare il reddito pensionistico?

Possiamo avere più fonti utili a comporre il nostro reddito pensionistico. Le più comuni sono:

- Pensioni governative – INPS

- Piani per i datori di lavoro – TFR e Fondi di categoria

- Investimenti personali – Fondi pensione privati

Come gestire il capitale durante la pensione

Un aspetto spesso trascurato è il modo in cui viene gestito il denaro durante la pensione. Di fatto, non investiamo solo fino all’età della pensione, ma possiamo farlo anche in ottica Life-Cycle, ovvero per tutta la vita. Così come è importante quindi far crescere i nostri risparmi durante la fase di accumulazione, è importante farlo anche durante la fase di decumulo.

Di fatto, passiamo, prima del pensionamento, da una fase in cui lavoriamo per i soldi, ad una in cui i soldi lavorano per noi (tramite l’investimento stesso del capitale), ad una in cui i soldi ci debbono permettere di non lavorare più (fase del pensionamento).

Ugualmente, anche in fase pensionistica, difficilmente avremo bisogno dell’intero capitale nell’immediato. Questo ci consente di mantenere nel frattempo una quota del patrimonio investito, in chiave più conservativa, così che i soldi possano continuare a fruttare e a lavorare al posto nostro.