![]()

Facciamo una perizia trimestrale sugli immobili e sui nostri investimenti, o guardiamo al lungo termine?

Facciamo una Perizia Trimestrale sui nostri investimenti o meglio di no?

Siamo amanti degli immobili che deteniamo per lungo termine, nonostante valori spesso in decrescita, tasse e spese spesso in crescita, capacità di liquidazione molte volte difficili, e affitti spesso da rincorrere.

Amiamo le cedole delle nostre obbligazioni, cioe’ siamo generosi a prestare i nostri risparmi a chi ci “promette” una sana restituzione con un tasso di rendimento (ormai inesistente).

Che io sappia trimestralmente non periziamo gli immobili per vedere il loro valore o analizziamo i bilanci degli emittenti a cui prestiamo il nostro denaro.

Ma se trovassimo un sistema – che ci permettesse di partecipare alla crescita del mondo, – investendo nel lungo periodo su tutte quelle aziende di settori e zone diverse che quotidianamente lavorano per fare utile e innovare , – assicurando la massima liquidità , – garantendo annualmente l’amata “cedola” derivante dagli utili, cosa faremmo ?

Saremmo in grado di tenere il medesimo comportamento che abbiamo su immobili o obbligazioni, ragionando su lungo termine ed evitando la perizia trimestrale del suo valore ?

Se applicassimo queste due cose avremmo già fatto gran parte del lavoro!

Siamo abituati ad associare il mercato azionario esclusivamente alla sua volatilità spiccata (che non è una negatività ma una caratteristica implicita) ma diamo spesso peso relativo alla capacita’ continua di generare reddito sottoforma di dividendi, la cui componente risulta determinante nel calcolo dei risultati complessivi.

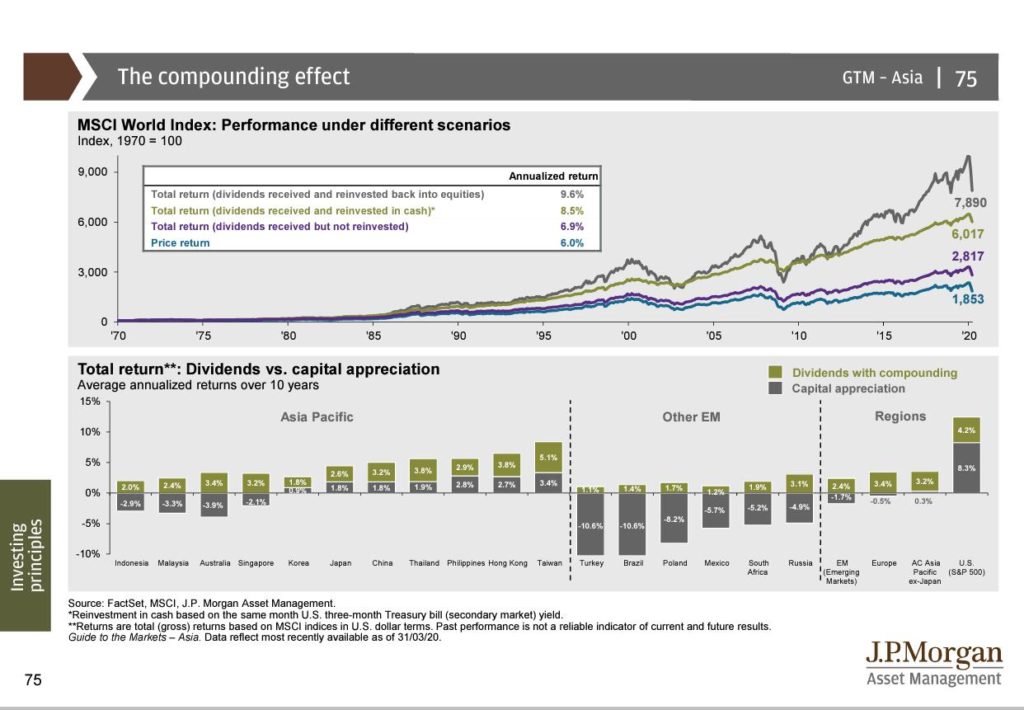

50 anni di indice azionario mondiale (Msci World) dal 1970 al 2020 con o senza dividendi significa rendimento corrispettivo annuo del 9.6% (con dividendi reinvestiti)contro il 6%.

L’importanza del dividendo è visibile su moltissimi mercati mondiali, in alcuni rappresenta la vera ancora di salvezza, come per la nostra Europa dove il ritorno medio su 10 anni viene totalmente dal dividendo.

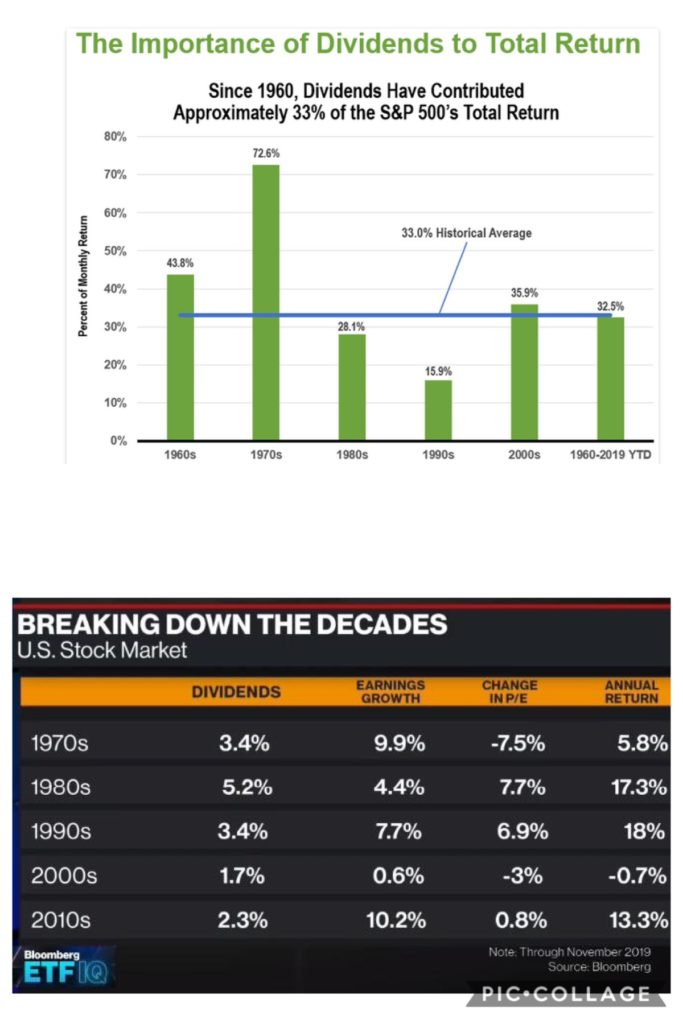

Nel mercato azionario principale quello Americano il contributo dei dividendi sul ritorno complessivo dell’indice dal 1960 è del 33%, con picchi massimi raggiunti negli anni 70 (quasi 73%) e minimi negli anni 90 (quasi 16%).

Come per immobili (in primis) e obbligazioni proviamo a non periziare costantemente il valore del nostro investimento azionario globale, lasciamolo andare per il lungo termine, beneficeremo sia della crescita del mondo sia dei frutti che questa crescita ci darà anno per anno !

Fanti Gianluca

https://it.linkedin.com/in/gianluca-fanti-b271b5134

Facebook Page : TEMPO,TOLLERANZA,DISCIPLINA