![]()

Quanto conosci te stesso? Pregiudizi, tempistiche e impatto del processo decisionale di investimento

Quanto conosci te stesso?

Nel breve e medio termine, i mercati sono guidati principalmente dal sentiment degli investitori e da analisi di tipo fondamentale.

Negli ultimi tempi ad esempio l’incertezza è stata sicuramente un fattore che ha caratterizzato particolarmente per i mercati. Basta pensare agli ultimi due anni, trascorsi fra pandemia globale, tensioni e guerre in Europa e Medio Oriente, problema Cina e inflazione fuori controllo.

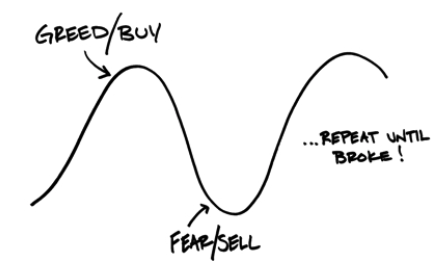

Se quindi non conosciamo noi stessi, e le nostre emozioni legate alle variazioni del valore dei nostri soldi sul mercato, il mercato può rivelarsi un posto costoso per scoprirlo.

Tuttavia, è importante notare che quando si tratta di investire, l’incertezza non è la stessa cosa del rischio.

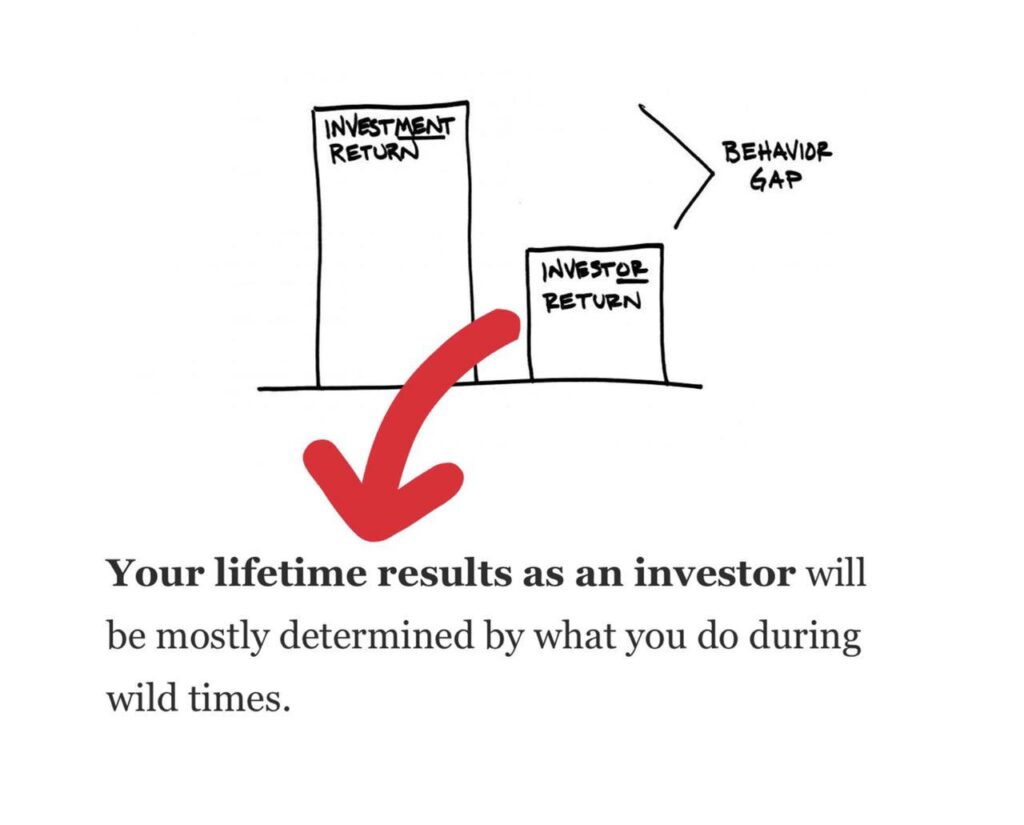

L’incertezza infatti è un motore del sentiment, genera paura ed euforia, influenzando di conseguenza il processo decisionale e quindi i rendimenti ottenuti dall’investitore, tendendo a generare il noto gap fra “market return” ed “Investor return”.

L’incertezza è per definizione non misurabile, ma ugualmente “tangibile”. Riempie le pagine dei giornali e occupa i talk show televisivi. È il motore degli “spiriti animali” e primitivi, muove le variazioni di mercato nel breve termine, ma ha poca influenza sui risultati a lungo termine.

Il rischio, invece, è identificabile e misurabile.

Misurazione del rischio: quando si lanciano i dadi o si gira la ruota della roulette, i giocatori capiscono che hanno 1 possibilità su 6 (o 1 su 38) di ottenere un determinato numero. Non ci sono certezze o garanzie sul risultato ottenuto, ma le probabilità sono misurabili e comprensibili. Allo stesso modo, quando investiamo, possiamo valutare gli utili di un’azienda e, sulla base di tutte le informazioni disponibili, effettuare una valutazione ragionevole delle probabili prospettive future dell’azienda stessa.

Misurare l’incertezza: Misurare l’incertezza invece è quasi impossibile. Mentre l’esempio precedente fornisce un’applicazione pratica della misurazione del rischio, la misura dell’incertezza sarebbe come provare a valutare le probabilità che i dadi vengano portati via da un cowboy a cavallo prima che il giocatore abbia la possibilità di vedere il risultato. Fattore difficilmente quantificabile.

Nella vita, come sappiamo, accadono eventi inimmaginabili. Si verificano spesso. Gli eventi meteorologici vedono le compagnie di assicurazione scommettere su probabili disastri colpiti da eventi “senza precedenti” che portano al pagamento di ingenti premi. Attacchi terroristici, guerre e pandemie globali si sono susseguiti nel corso del tempo, aprendo ogni volta gli occhi degli investitori alla possibilità dell'”impossibile”, spingendo ogni volta al ribasso il sentiment degli investitori e i prezzi delle azioni.

Gli investitori ad esempio spesso commettono l’errore di cadere nella trappola del recency bias. Quando si sono verificati eventi inaspettati, gli investitori non sono riusciti a vedere oltre l’ambiguità dello stato attuale, e andare oltre. Durante i periodi negativi, gli investitori sono irragionevolmente pessimisti riguardo alle prospettive per i loro investimenti. Banalmente, quando le cose vanno male si tende a pensare che continueranno ad andare male (come si suol dire, “al peggio non c’è mai fine”). Le buone notizie e le cattive notizie non hanno poi lo stesso peso. Alcuni studi hanno dimostrato che in tempi di elevata incertezza, gli investitori sembrano ignorare qualsiasi notizia positiva, dando invece grande peso alle cattive notizie.

Nel loro libro Ambiguity and Investor Behaviour, Steffen Meyer e Charline Uhr valutano la propensione degli investitori all’incertezza, ed il suo impatto sul loro comportamento d’ investimento. I ricercatori hanno scoperto che quasi il 60% degli investitori è contrario all’incertezza, mentre solo il 28% la accetta. Come conseguenza, gli investitori avversi all’incertezza avrebbero probabilmente aumentato drasticamente il tasso delle loro negoziazioni, nei periodi negativi, abbandonando posizioni che consideravano rischiose, mentre gli investitori aperti all’incertezza avrebbero a loro volta aumentato la loro attività di scambio sul mercato, acquistando invece quote in modo opportunistico. L’impatto netto sui mercati di tutta questa attività è comunque a saldo negativo, dal momento che l’incertezza, nei periodi di pessimismo, porta a vendite che aumentano il sentiment negativo, autoalimentando paura e negatività.

Prima di investire, è importante quindi determinare quanti rischi si è disposti a correre e quanta incertezza si è disposti ad accettare.

Che cosa si può fare a riguardo?

Ci sono tre aspetti fondamentali che le persone possono fare per cambiare la situazione e migliorare le proprie scelte d’investimento:

1.Sii realistico riguardo al tempo di investimento e sii paziente. Se le oscillazioni a breve termine del valore degli asset investiti ti causano angoscia e ti inducono a scappare, alle prime avvisaglie di pericolo, allora forse l’allocazione complessiva non è adeguata o corretta

2. Sii consapevole dei tuoi bias e metti alla prova regolarmente il tuo modo di pensare. Il primo passo per risolvere un problema è riconoscerne l’esistenza. Poiché i problemi raramente possono essere risolti all’interno della struttura che li ha creati, può essere utile avere una persona di fiducia che possa sfidare il nostro pensiero e giocare a fare l'”avvocato del diavolo” in modo da identificare i punti ciechi nel processo di investimento.

3. Sii a tuo agio sentendoti a disagio.

“Investire è semplice ma non facile” W. Buffet