![]()

Gli investitori sono sempre più interessati ad investire in mega-trend e fondi tematici. Ma sono davvero una soluzione vincente?

Investire sui fondi tematici, come ad esempio innovazione tecnologica ed energie rinnovabili, sta diventando un’abitudine sempre più presente fra gli investitori.

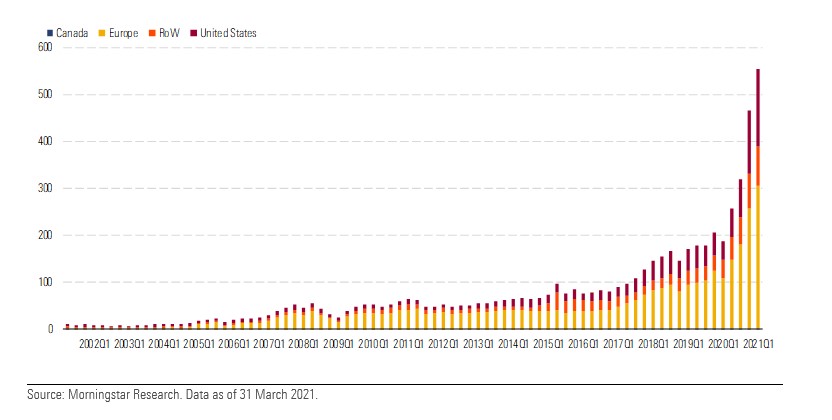

Secondo le stime di Morningstar, infatti, l’offerta mondiale contava, già al 31 marzo 2021, ben 1.159 fondi tematici. Le masse in gestione risultano quindi più che triplicate rispetto a 3 anni prima (pari a 554 miliardi di dollari investiti). Numeri certamente importanti.

https://www.morningstar.it/it/news/212249/guida-agli-investimenti-tematici.aspx

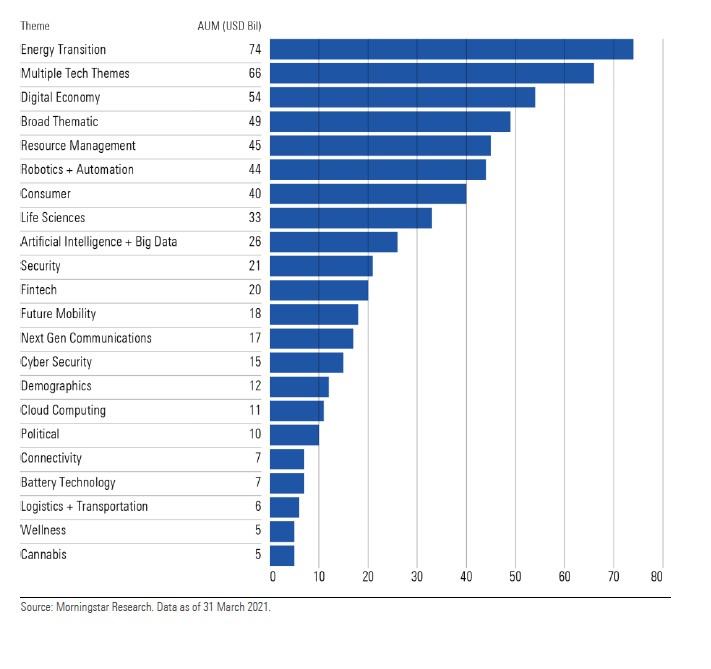

Questi i temi più seguiti:

Sebbene lo story-telling legato ai mega-trend d’investimento sia molto accattivante, occorre prestare attenzione ai rischi legati ai fondi tematici. Basti pensare all’andamento degli ETF Clean Energy, legati al tema dell’energia rinnovabile e sostenibile, caro alla maggior parte delle persone, le cui performance sono state certamente positive nel corso del 2020, ma che dal 2021 in avanti sono andati incontro ad un profondo drawdown, a doppia cifra, nonostante appunto il forte consenso comune sul tema specifico.

Questo può accadere nel momento in cui si viene a creare un’ eccessiva fiducia nei confronti di un singolo tema d’investimento, con conseguente distorsione nei prezzi, e aumento dei rischi connessi. Il tutto contando che quando un macro-trend inizia ad attirare interesse e curiosità, significa che il “treno” solitamente è già partito, pertanto gli investitori sono portati ad operare secondo un market timing spesso controproducente, comprando i fondi più popolari, nel momento quindi in cui i prezzi sono già elevati.

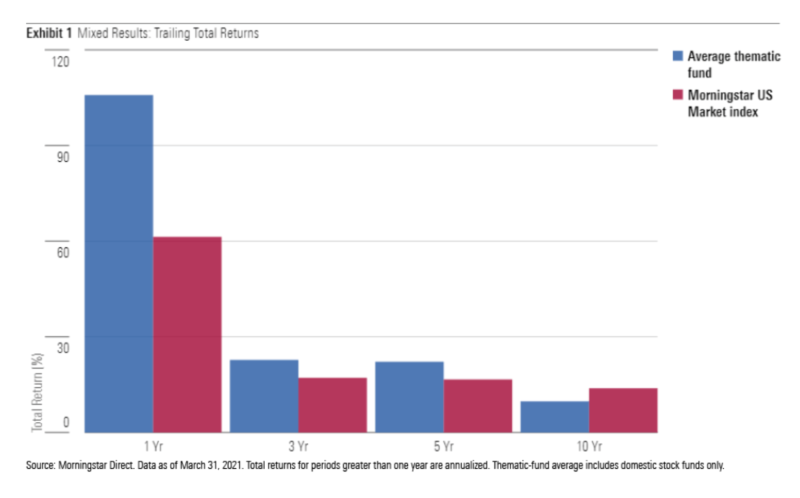

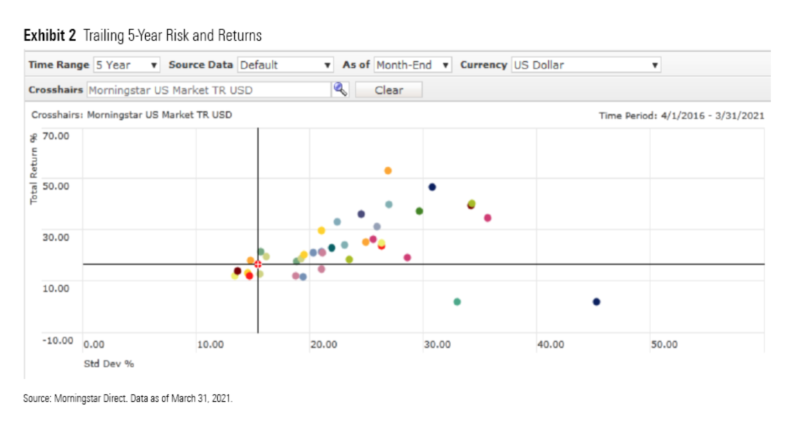

Se osserviamo poi i rendimenti (dati al 31/03/2021), scopriamo che, sebbene nel breve periodo, in media i fondi tematici in USA abbiano sovraperformato il più ampio Morningstar US Market Index (grazie soprattutto alle performance maturate sui settori legati alla tecnologia e alla robotica), nel più lungo termine il valore aggiunto tende a venire meno.

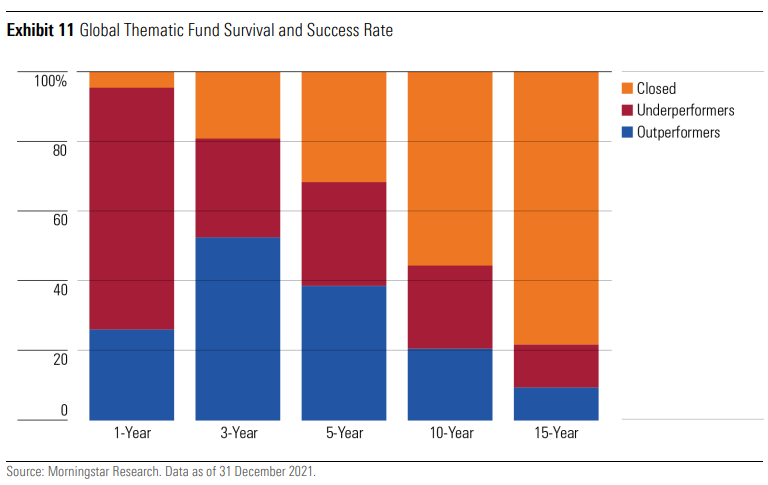

A tal proposito si è espresso Kenneth Lamont, senior analyst di Morningstar : “Più di due terzi dei fondi tematici a livello globale sono sopravvissuti e hanno sovraperformato i mercati azionari globali (come indicato dall’indice Morningstar Global Markets) nell’anno terminato a marzo 2021. I numeri cambiano se analizziamo i rendimenti di lungo periodo. Nel quinquennio, i tassi di successo scendono al 43% e se consideriamo gli ultimi 15 anni, più della metà dei fondi tematici a livello globale è stato liquidato e solo il 22% è sopravvissuto e ha sovraperformato l’indice azionario globale. Questi dati dipingono un quadro triste per gli investitori, perché suggeriscono che le probabilità di scegliere una strategia che resista nel tempo e batta l’equity mondiale su periodi più lunghi sono poche”.

https://www.morningstar.it/it/news/212955/tutti-i-numeri-dei-fondi-tematici.aspx

Da segnalare poi l’elevata volatilità (identificata di seguito tramite la deviazione standard) dei fondi tematici, a cui sono soggetti gli investitori. Il dato infatti appare ben più importante di quello legato al mercato azionario più in generale.

E’ bene essere consapevoli poi dell’elevato tasso di mortalità tipico dei fondi tematici, come anticipato da Kenneth Lamontper di Morningstar. Sono infatti in pochi a sopravvivere a lungo. Molti, col passare del tempo, finiscono “fuori moda“, o iniziano a registrare performance deludenti, e vengono quindi chiusi. La lista è lunga, e conta ad esempio AIM Dent Demographic Trends, The Kids Fund, Homeland Security, The Obesity ETF, Whisky & Spirits ETF, oltre all’insieme dei fondi informatici/tecnologici scomparsi in seguito allo scoppio della bolla “dot.com” del 2000.

Come riportato dal Morningstar Thematic Funds Landscape Report, circa il 30% dei fondi tematici Americani, lanciati negli ultimi tre decenni, non è oggi più attivo.